Belgien: E-Invoicing-Mandate und Aktualisierungen

Februar 2024

Das Mandat für die elektronische Rechnungsstellung steht wieder auf der Tagesordnung und ist für den 1. Januar 2026 geplant

Entgegen den Befürchtungen, dass die elektronische Rechnungsstellung bis Ende 2024 vom Tisch sein würde, hat der belgische Finanzminister einen Gesetzesvorschlag zur Einführung der obligatorischen elektronischen Rechnungsstellung für inländische Business-to-Business-Transaktionen (B2B) wieder auf den Weg gebracht. Der vom Ministerrat am 29. September 2023 angenommene Gesetzesentwurf sieht die Einführung der E-Invoicing-Pflicht zum 1. Januar 2026 vor.

Der Gesetzentwurf wurde von der Abgeordnetenkammer am 1. Februar 2024 angenommen und wartet nun auf das königliche Siegel und die Veröffentlichung im Amtsblatt. Belgien muss zwar noch eine Ausnahmeregelung von der Europäischen Kommission erhalten, um fortfahren zu können, aber der Antrag wurde im Oktober 2023 eingereicht. Es gibt also keinen Grund zu der Annahme, dass eine solche Ausnahmeregelung abgelehnt werden würde. Dennoch bleibt dies ein wichtiger Meilenstein auf dem Weg zu einem Mandat für das E-Invoicing.

Was fällt in den Geltungsbereich?

Das vorgeschlagene Mandat für die elektronische Rechnungsstellung im B2B-Bereich gilt für alle in Belgien ansässigen Steuerpflichtigen und für belgische Niederlassungen ausländischer Unternehmen (ausländische Unternehmen, die in Belgien lediglich für MwSt-Zwecke registriert sind, fallen nicht darunter).

Die Unternehmen sollen verpflichtet werden, Rechnungen in einem elektronischen, strukturierten Datenformat für Inlandsgeschäfte in Belgien auszustellen. Das vorgeschlagene Format ist PEPPOL-BIS UBL, das dem EU-Standardformat EN-16931 entspricht.

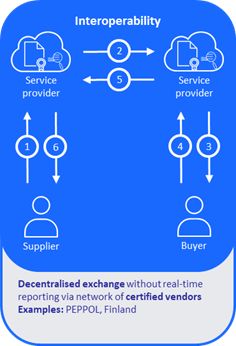

Diese Rechnungen müssen über das PEPPOL-Netz oder ein anderes von beiden Parteien vereinbartes konformes System ausgetauscht werden. PEPPOL wurde ursprünglich für das E-Invoicing zwischen Unternehmen und Behörden (Business to Government, B2G) eingeführt. Obwohl es schrittweise für Anwendungsfälle zwischen Unternehmen (Business to Business, B2B) erweitert wurde, bildet es noch nicht die Grundlage für ein nationales Mandat für das E-Invoicing zwischen Unternehmen, wie hier vorgeschlagen. Das bedeutet, dass es bei der Umsetzung des Mandats durchaus noch Probleme geben kann.

Das PEPPOL-Netz wird über zertifizierte Zugangspunkte betrieben, mit denen die Datensicherheit, die Integrität der Transaktionsdaten und die Authentizität der an einem Austausch beteiligten Parteien gewährleistet werden. Obwohl Unternehmen durchaus das Recht haben, eigene PEPPOL-Zugangspunkte zu entwickeln oder zu beschaffen, wird das Modell hauptsächlich von Dienstleistern wie OpenText in einem „4-Corner-Modell“ oder interoperablen Modell genutzt.

Mit Inkrafttreten des Mandats wird der Versand von manuellen Papierrechnungen zusammen mit PDF-Rechnungen per E-Mail sowie anderen elektronischen Rechnungsstellungsmethoden wie dem traditionellen EDI im nationalen B2B-Kontext nicht mehr zulässig sein.

Für Unternehmen, die bereits in OCR-Technologie oder in elektronische Lösungen für die Rechnungsstellung investiert haben, die sich ausschließlich auf PDF oder EDI stützen, wird dies zu erheblichen Beeinträchtigungen führen.

Was ist anders als beim bisherigen Vorgehen?

Wie wir in unserem Update vom August 2023 berichtet haben, wurde der Prozess durch politische Unstimmigkeiten zum Scheitern gebracht. Was ist also dieses Mal anders?

Vorgeschlagen wird diesmal ein einmaliger „Big-Bang“-Ansatz ohne stufenweise Umsetzung: Das Mandat würde ab dem 1. Januar 2026 für alle in Belgien für Mehrwertsteuerzwecke registrierten Unternehmen gelten.

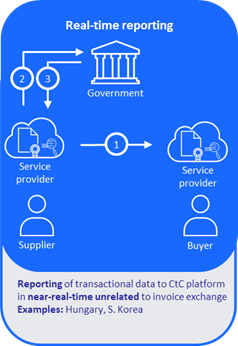

Voraussichtlich wird zu einem späteren Zeitpunkt eine entsprechende elektronische Meldepflicht definiert und eingeführt. Höchstwahrscheinlich wird es sich dabei jedoch um ein einfaches 5-Corner-Modell handeln, wie es bereits in Ländern wie Ungarn und Südkorea praktiziert wird. Hierbei melden die Dienstleister eine Teilmenge der Rechnungsdaten an ein Regierungsportal.

Dies ist ein sehr pragmatischer Ansatz. Wenn die Anfangsphase abgeschlossen ist und alle Steuerzahler erfolgreich Rechnungen senden/empfangen und von den Vorteilen profitieren, die mit der Abschaffung manueller Rechnungen verbunden sind, wird es relativ einfach sein, den zusätzlichen Berichtsschritt hinzuzufügen.

Wenn doch nur alle Steuerbehörden einen solch pragmatischen Ansatz verfolgen würden, der sich zunächst auf die geschäftlichen Vorteile für die Steuerzahler konzentriert, bevor zusätzliche Belastungen im Zusammenhang mit der Steuerberichterstattung hinzugefügt werden!

Seien Sie vorbereitet

Während es bereits Fälle gab, in denen Länder ihr Mandat für die elektronische Rechnungsstellung verzögert haben, ist der belgische Ansatz bewusst einfach gehalten. Das bestehende und bewährte PEPPOL-Netz wird genutzt, um potenzielle Komplikationen im Zusammenhang mit der technischen Architektur und Skalierbarkeit zu vermeiden.

Trotz der scheinbar in weiter Ferne liegenden Umsetzungsfrist und der offensichtlichen Simplizität des Modells sollten die Unternehmen dennoch so bald wie möglich mit den Vorbereitungen für das potenzielle neue Mandat beginnen. Wenn Sie PEPPOL in Belgien bereits nutzen, z. B. für die elektronische Rechnungsstellung im B2G-Bereich, werden Sie feststellen, dass Sie weniger zu tun haben. Aber für diejenigen, die PEPPOL zum ersten Mal nutzen, besteht noch ein gewisser Handlungsbedarf.

Und natürlich ist Belgien nur eines von vielen Ländern, die bald ihr Mandat umsetzen werden. Polen hat die Einführung des Mandats zwar verschoben und es wurde noch kein Datum festgelegt, aber es wird mit ziemlicher Sicherheit 2025 kommen. Auch Deutschland, Spanien und die Slowakei werden ihre Mandate im Jahr 2025 einführen. Und 2026 wird nicht nur Belgien ein Mandat einführen, sondern auch Frankreich, Kroatien und Lettland.

Unternehmen, die in diesen Ländern tätig sind, müssen sich nicht nur mit einem, sondern mit zwei, drei, vier oder sogar noch mehr Mandaten in kurzer Folge befassen. Mit großer Wahrscheinlichkeit wird dies für Unternehmen zu einem Kampf um interne Ressourcen.

Es ist sehr sinnvoll, jetzt mit einer weltweiten E-Invoicing-Strategie zu starten.

August 2023

Einführung von E-Invoicing in Belgien wegen politischer Unstimmigkeiten verschoben

Die Pläne Belgiens, im Juli 2024 ein auf PEPPOL basierendes E-Invoicing-Modell einzuführen, sind gescheitert. Die Oppositionsparteien im Parlament lehnten den Vorschlag ab und begründeten dies mit mangelndem Vertrauen in die von der Regierung geschätzten Einnahmen aus diesem Modell. Die vorgeschlagenen Reformen der elektronischen Rechnungsstellung sollten die Steuereinnahmen durch Verringerung der Mehrwertsteuerlücke erhöhen.

Die Rücknahme des Vorschlags bedeutet eine erhebliche Verzögerung. Ein erneuter Versuch, eine politische Einigung zu erzielen und die Reformen wieder aufzugreifen, ist erst nach den Wahlen im Sommer 2024 möglich.

Angesichts dieser Verzögerung ist es unwahrscheinlich, dass eine Reform der elektronischen Rechnungsstellung in Belgien vor Januar 2026 kommen wird.

März 2023

Lang erwarteter Vorschlag zur Steuerreform in Belgien endlich angekündigt

Am 2. März 2023 unternahm der belgische Finanzminister Vincent Van Peteghem einen wichtigen Reformschritt, indem er die erste Phase der belgischen Steuerreform vorstellte. Nach monatelangen Verhandlungen stellte seine Regierung offiziell den Vorschlag vor, der nun in das Gesetzgebungsverfahren eingebracht wird. Das Ziel? Die Verabschiedung eines Reformplans bis Anfang April, gefolgt von einer offiziellen Abstimmung im Sommer.

Die vorgeschlagenen Änderungen haben für die Unternehmen erhebliche Auswirkungen auf die elektronische Rechnungsstellung und die elektronische Berichterstattung. Sie sollen ab dem 1. Juli 2024 schrittweise eingeführt werden.

In seiner Antwort auf eine parlamentarische Anfrage bestätigte Van Peteghem, dass er beabsichtigt, die elektronische Ausstellung und den Empfang von Rechnungen für die große Mehrheit der Steuerzahler verbindlich zu machen.

Erklärtes Ziel der Reform ist es, die Mehrwertsteuerlücke zu verringern. Diese machte bis 2020 4,8 Milliarden Euro oder 14 % der erwarteten belgischen Mehrwertsteuereinnahmen aus. Die neuen Vorschriften werden die Fehlerquote senken und potenziellen Betrug einschränken. Mit der Zeit wird sich die Lücke verringern. Die belgische Regierung bereitet auch andere Maßnahmen vor, um diese Steuerausfälle zu beheben.

Van Peteghem räumte ein, dass die vorgeschlagenen Reformen einen Antrag auf eine Ausnahmeregelung zu den Artikeln 218 und 232 der EU-Mehrwertsteuerrichtlinie erfordern. Er bestätigte auch, dass das Kabinett des Finanzministeriums und die Europäische Kommission dies diskutiert haben.

Technisch gesehen wird die Reform vorsehen, dass mehrwertsteuerpflichtige belgische Steuerzahler strukturierte elektronische Rechnungen für bestimmte B2B-Transaktionen senden und empfangen müssen. Das Format wird wahrscheinlich der Definition des EU-Vorschlags „Vat In The Digital Age“ (ViDA) entsprechen, wobei PEPPOL der Standard für den Austausch elektronischer Rechnungen werden soll.

Belgien hat auf Ersuchen der Europäischen Kommission Verpflichtungen zur elektronischen Berichterstattung in seine Pläne aufgenommen. Diese werden in einer späteren Phase folgen. Die derzeitigen Einzelheiten sind noch nicht sehr detailliert, aber die neuen Verpflichtungen werden sich wahrscheinlich an ViDA anlehnen.

Einzelheiten über die vorgeschlagene belgische Steuerreform, die auch Anpassungen der Mehrwertsteuersätze und mehr umfasst, finden Sie hier.

April 2022

Obligatorische elektronische Rechnungsstellung (B2G) wird eingeführt

Belgiens Plan zur Einführung der elektronischen Rechnungsstellung B2G wurde mit einem königlichen Erlass vorangetrieben, der die Verpflichtungen für Unternehmer festlegt. Er enthält auch einen Zeitplan für die Umsetzung, der für alle öffentlichen Aufträge bis zum 1. Oktober 2023 gelten wird.

Der offizielle Königliche Erlass auf Niederländisch ist hier zu finden.

März 2022

Benelux-Konferenz zur Mehrwertsteuerlücke

Während einer Konferenz von Benelux haben Belgien, die Niederlande und Luxemburg zur Zusammenarbeit aufgerufen, um die bestehende Mehrwertsteuerlücke in der EU zu verringern. Diese Lücke bezieht sich auf die Differenz zwischen den erwarteten Mehrwertsteuereinnahmen und dem, was die Steuerbehörden tatsächlich eingenommen haben. Der Austausch von bewährten Verfahren und Kenntnissen sollte zu einem entschiedeneren und gezielteren Vorgehen bei der Aufdeckung von Betrug und der Sicherstellung der Abführung der Mehrwertsteuer führen. In einer grenzüberschreitend und wirtschaftlich stark verflochtenen Region wie den Benelux-Ländern ist dies besonders wichtig.

Der Verlust von Mehrwertsteuereinnahmen wirkt sich stark auf die öffentlichen Ausgaben für Waren und Dienstleistungen wie Schulen, Krankenhäuser, Verkehr und Infrastruktur aus. Mit den fehlenden Mitteln könnten auch die zahlreichen wirtschaftlichen und gesundheitlichen Herausforderungen im Zusammenhang mit der Erholung von der COVID-19-Pandemie bewältigt werden.

Obwohl sich die Mehrwertsteuerlücke in den EU-Mitgliedstaaten seit 2015 insgesamt verringert hat, entgingen den EU-Ländern im Jahr 2019 insgesamt immer noch 134 Mrd. EUR an Mehrwertsteuereinnahmen. Dieser positive Trend ist neben nationalen Maßnahmen auch darauf zurückzuführen, dass die EU Anstrengungen unternimmt, um die Situation zu verbessern. So wurde beispielsweise die sogenannte Transaktionsnetz-Analyse stark vorangetrieben. Diese wurde ursprünglich von den Benelux-Ländern entwickelt und ermöglicht es den 27 Mitgliedstaaten nun, grenzüberschreitende Betrugsnetzwerke schneller als bisher zu identifizieren und ihre Ermittlungen entsprechend auszurichten. Laut Yuriko Backes, dem luxemburgischen Finanzminister, zeigen die Ergebnisse des automatisierten Datenanalysetools (TNA), dass die Bekämpfung des Mehrwertsteuerbetrugs effektiv ist.

Die Benelux-Länder sind davon überzeugt, dass sie durch verstärkte Zusammenarbeit und Wissensaustausch gezieltere Maßnahmen ergreifen können, um dem Mehrwertsteuerbetrug ein Ende zu setzen.

Februar 2022

Update zum belgischen Mandat für elektronische B2B-Rechnungen

Letzten Monat haben wir über die Bestätigung des belgischen Plans berichtet, die elektronische Rechnungsstellung für B2B-Rechnungen verbindlich einzuführen.

Am 10. Februar 2022 betonte Vincent Van Peteghem, stellvertretender Premierminister und Finanzminister in Belgien, die Vorteile der elektronischen Rechnungsstellung für Unternehmen und den Staat. Die Unternehmen könnten so ihre Produktivität steigern, indem sie die Bearbeitung und Validierung von Rechnungen vereinfachten und gleichzeitig Steuerbetrug bekämpften. Die Regierung ist sich der Schwierigkeiten bewusst, mit denen kleine Unternehmen konfrontiert werden könnten, die einen großen Teil der belgischen Wirtschaftsstruktur ausmachen. Van Peteghem wies darauf hin, dass Belgien einen intensiven Austausch mit Unternehmen und Interessenvertretern plane, um das Projekt des Mandats für die elektronische B2B-Rechnungsstellung umzusetzen.

Der vorgeschlagene Zeitplan – Mitte 2023 – hat bei verschiedenen Interessengruppen Widerspruch hervorgerufen. Der volle Umfang des vorgeschlagenen Mandats ist noch nicht festgelegt, es gibt keine Rechtsvorschriften und keine veröffentlichten technischen Spezifikationen.

Die belgische Regierung hat jedoch bestätigt, dass sich ihr Modell auf PEPPOL stützen wird, das über ein etabliertes Netzwerk verfügt. Dies ist ein ganz anderer Ansatz als in anderen Mitgliedstaaten, wie Italien und Frankreich, die ihre eigene Plattform/Gateway entwickelt haben. Es wird den Prozess sicherlich beschleunigen.

Januar 2022

Belgien kündigt einen schrittweisen Übergang zur obligatorischen elektronischen Rechnungsstellung an

Der belgische Finanzminister Vincent Van Peteghem hat die Absicht bekräftigt, dem aktuellen Trend zu folgen und ein obligatorisches E-Invoicing-System einzuführen.

Die Regierung wird die Einzelheiten des Zeitplans und der technischen Anforderungen in einem Gesetzesvorschlag im Laufe des Jahres 2022 bekannt geben.